Strategia 50% ADR przed lunchem

Dziś przedstawię Wam strategie do gry na rynkach FOREX i innych, którą stosują profesjonaliści i o której nie dowiecie się z książek. W zasadzie będą to 2 strategie:

- Połowa ADR przed lunchem

- Zasięg dzienny

Ponieważ są do siebie bardzo podobne to będę je traktował jako jedną strategię.

Birger Schäfermeier

Strategii, o której opowiem nauczył mnie bardzo dobry Trader Birger Schäfermeier. To dzięki jego naukom zrozumiałem jak ważne jest poznanie charakteru rynku, jego nawyków. No i to on zaraził mnie moim ulubionym rynkiem: DAX. Birger podkreślał, że ta strategia nie nadaje się dla każdego, ponieważ tutaj nie czekasz na żadne potwierdzenia. Kupujesz na spadkach i sprzedajesz na wzrostach. Większość ludzi lubi czekać na tzw. potwierdzenia. W tej strategii one nie występują. Po latach tradingu zrozumiałem, że te strategie: kontrariańskie są najlepsze. Tym nie mniej zdaję sobie sprawę, że jak mawiał Birger, dla Ciebie ta strategia może jeszcze na tym etapie nie być odpowiednia.

Założenia strategii

Moja wersja tej strategii nieznacznie różni się pierwowzoru. Birger czekał określoną liczbę minut a ja czekam do lunchu traderów Londynie, czyli do godziny 11.00 naszego czasu. Zacznijmy chronologicznie. Od północy licząc mamy sesję azjatycką. Charakteryzuje się ona ograniczonym w cenie kanałem cenowym, czyli jest to konsolidacja. Podczas konsolidacji zlecenia są akumulowane przed późniejszym wybiciem. Wybicie z tej konsolidacji często jest nazywane wybiciem z kanału nocnego i występuje po otwarciu sesji europejskiej tj. po godzinie 8.00 rano naszego czasu (jest to nieścisłe bo dla indeksów giełdowych i akcji liczyć się będzie otwarcie rynku kasowego o godzinie 9.00).

Pierwsze wybicie z kanału nocnego może być fałszywe. Więc nie proponuję tu strategii w oparciu o jakiekolwiek wybicia z czegokolwiek. Idziemy dalej. Za jeśli nie pierwszym to drugim razem (może trzecim to nieważne) rynek pokonuje dystans połowy swojej dziennej zmienności zwanej ADR. Może to być zmienność implikowana ale o nie opowiem przy okazji kolejnej strategii w dalszej części artykułu. Zatem skupmy się na poziomie ADR. W najprostszym możliwym ujęciu ADR możemy sprawdzić TUTAJ lub TUTAJ. Domyślnie liczona zmienność to liczba uśredniona z 10 tygodni. I taka też pozostawiamy. Sprawdźmy ADR dla GBP/USD i EUR/USD na dziś na 13.04.2018. Te wartości wynoszą kolejno:

a) ADR (GBP/USD) = 113,9 pipsa

b) ADR (EUR/USD) = 87,7 pipsa

Teraz dzielimy te wartości na pół:

a) 50% ADR (GBP/USD) = 113,9/2 = 56,95 pipsa

b) 50% ADR (EUR/USD) = 87,7/2 = 43,85 pipsa

Już wiemy czym jest połowa ADR oraz kiedy jest lunch.

Momentum

Kolejnym bardzo ważnym założeniem strategii jest momentum, czyli dynamika zmiany ceny. Popatrzmy na to po chłopsku. Rynek GBP/USD ma do wykonania dziś 114 pipsów (taki dziś jest limit dealera, market makera) . Nagle i bardzo szybko rynek zrobił już połowę tej wartości. Prawdopodobieństwo, że tak będzie to wyglądało do końca dnia to mniej niż 5% i musiało by o coś chodzić. Jakaś afera, katastrofa, zadziwiające dane (np. 19.10.2017 Katalonia). W ponad 95% przypadków mamy nudne sesje. Skoro mimo wczesnej godziny (przed 11.00) rynek urósł (lub spadł) już o połowę przewidzianego zakresu ruchu to pytanie brzmi co będzie robił przez resztę dnia. Nie, nie, nie…. nie będzie stał w miejscu. Rynek się odwróci. I nie wykluczone, że zrobi duży ruch może nawet całe ADR w kierunku przeciwnym. Ponieważ niewielu ludzi o tym wie powinno dealerowi udać się wyczesać stop – lossy ludziom w obu kierunkach.

A więc rynek po wybiciu z kanału nocnego ma rysować duże zdecydowane świece. Pamiętajcie, że dealerowi łatwiej manipulować ludźmi, gdy wam narysuje duże świece. Dlatego własnie dealera, market makera, liquidyty providera nazywam rysownikiem.

WFO

WFO jest to formacja wynaleziona przez Rafała Glinickiego w ramach nauk VSA o rynku. Lubię tą formację. Modelowo WFO na wzrosty wygląda tak:

WFO na spadki, czyli na szczycie wygląda tak:

Jak widać na rysunkach wyższy szczyt lub dołek robimy na bardzo wysokim wolumenie ale już nieco niższym lub równym jak poprzednie ekstremum. Spada energia ruchu.

W praktyce WFO to nie zawsze 2 ekstrema. Może ich być 3 a nawet 4. Z założenia WFO albo odwraca rynek w przeciwny trend albo impuls w korektę lub korektę w impuls. Tak czy siak na jakiś czas odwraca. I o to nam chodzi bo z założenia sprzedajemy na szczytach a kupujemy na dołkach.

Lubie jak w omawianej strategii występuje WFO. Czuję się z tym pewniej. WFO szukam na interwale M15. I generalnie w tej strategii obserwuję interwał M15. Czasem zejdę zobaczyć co się dzieje na M1 ale sens wychwytuję na M15.

Przykład 1: GBP/USD

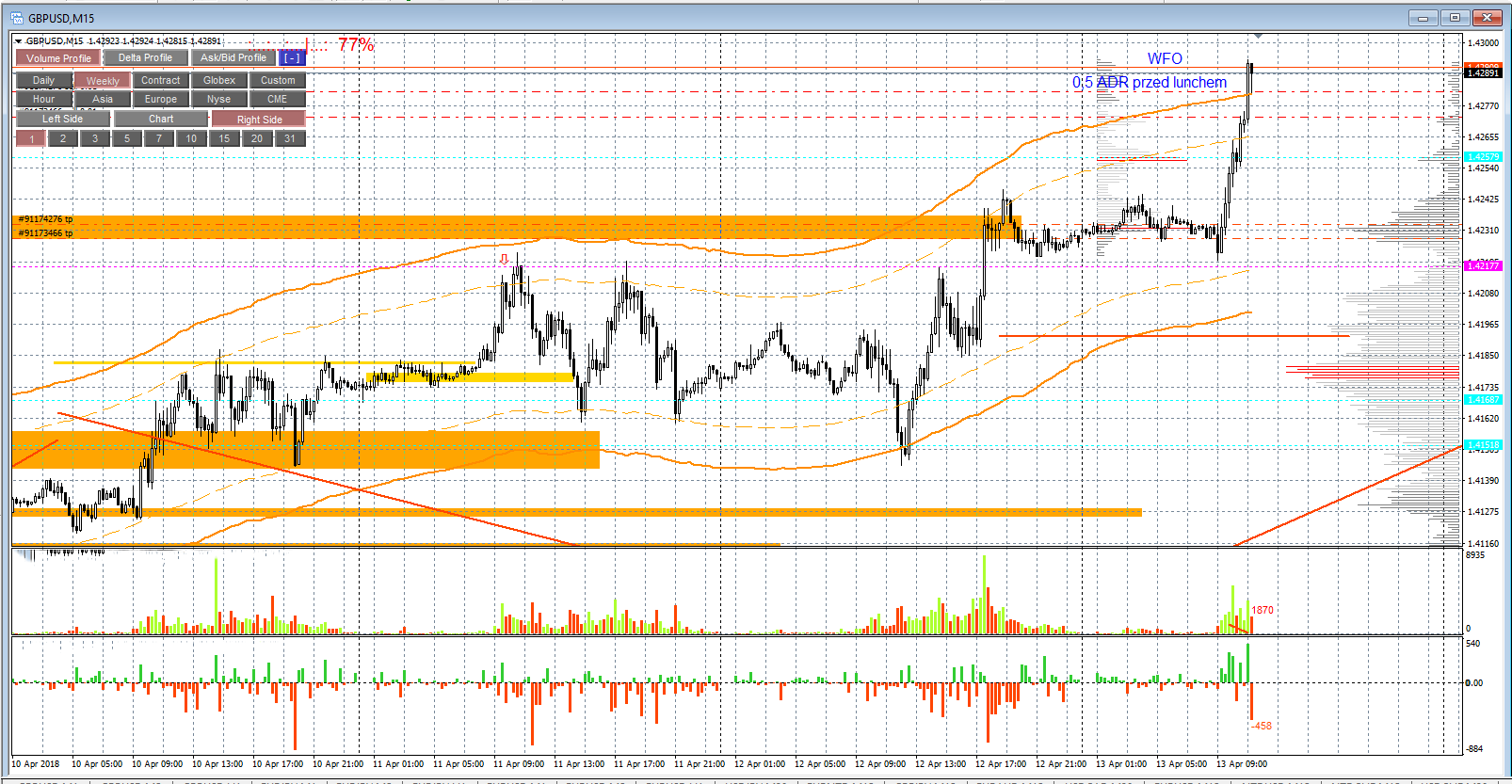

W okolicy godziny 11.00 (dokładniej 11:10) przed wyjściem na trening spojrzałem na wykres funta. Wyglądał tak:

Licząc od ekstremum dolnego do górnego tylko po zamknięciach świec wyszło mi 69 pipsów. Teraz to liczę. Wtedy tego nie liczyłem. Na oko widziałem duże momentum i duży postęp w cenie o wczesnej porze. 69 to nie 56 ale do poprzedniej świecy (z interwału M15) było tylko 48 pipsów (za mało). Jak zobaczyłem tą wielką świecę na szczycie QLIMAX BAR to już nie miałem wątpliwości. Od razu poszedł SELL. Nawet nie zastanawiałem się czy grać.

Tak, wiem co myślicie, ale na historii to każdy głupek jest mądry. A ja przypominam rzuciłem oko na wykres i pojechałem na trening MTB, na rower. Zamknąłem jak wróciłem, z palca również. Można tu było zachować więcej precyzji ale główna idea dała zarobić. Gdyby nie to, że dziś piątek i to spokojny dzień niemal bez danych to kto wie, można by było osiągnąć większe spadki z tego miejsca. Zysk to 12% na depozyt. Stop – lossów nie ustawiałem ale powinno się przyjąć jakąś nominalna wartość powiedzmy 25% ADR-a. WFO obserwowałem na 2 wykresach pod wykresem głównym. Pierwszy to wolumen realny (nie tickowy) a drugi to delta czyli różnica w liczbie zleceń kupna i sprzedaży (na giełdzie CME).

Przykład 2: EUR/USD

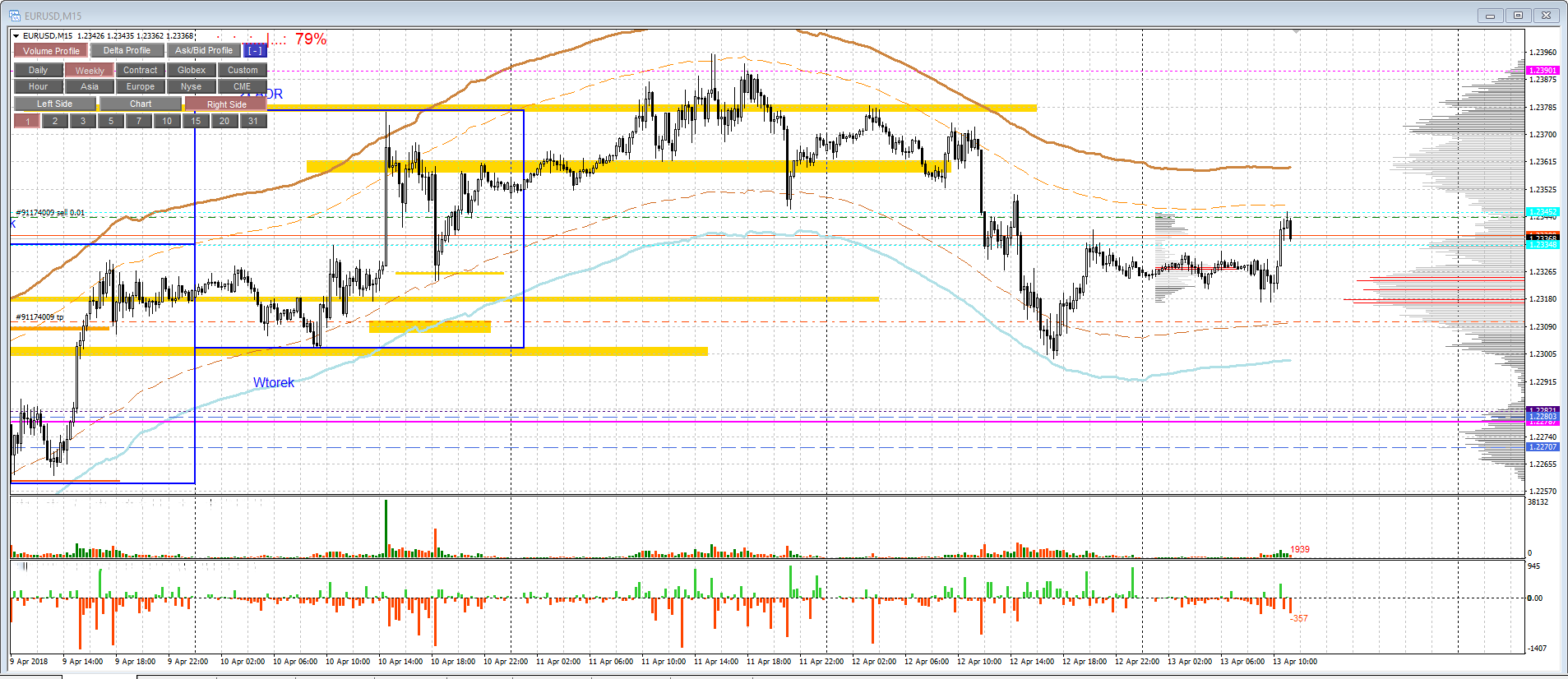

W tym samym czasie na drugim monitorze, w ciuchach rowerowych na chwilę przed wyjściem, spojrzałem na EUR/USD. Oto co zobaczyłem:

OK, to zdjęcie było zrobione chwile po zawarciu transakcji. Tutaj sytuacja była gorsza niż na funcie bo dotarliśmy tylko do 3/4 połowy ADR-a. Ale była dynamika, było WFO, kanał zmienności Violaa (pomarańczowo – brązowy) był blisko. Kto zabroni kliknąć? Pewnie bez supportu ze strony funta nie otworzyłbym tej pozycji ale te rynki są skorelowane więc zagrałem pod to samo tu i tu.

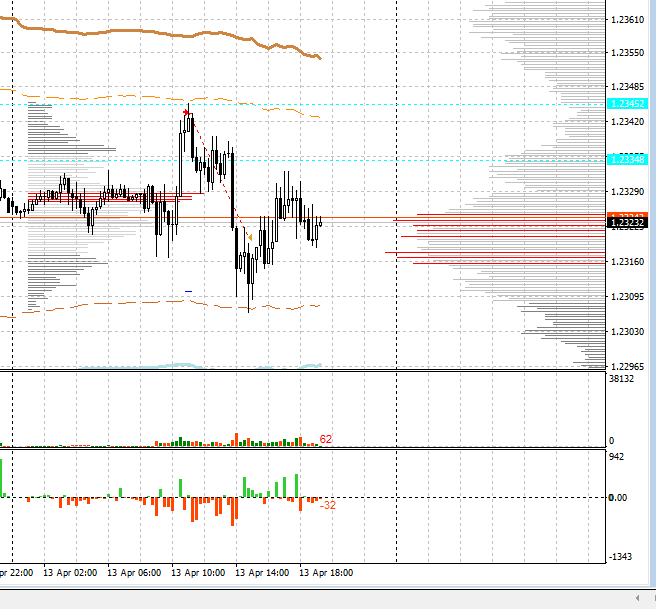

Sytuacja zakończyła się tak:

Tu wejście już nie było tak wcześnie jak na funcie i wyjście też było nieco niżej. Punktowo ta transakcja wyszła nawet lepiej. Godzina wejścia 11:10.

Po zawarciu transakcji spojrzałem kalendarz makroekonomiczny. Nic ciekawego tam nie było. Zamknąłem po powrocie z treningu przed poziomem TP. Choć teraz kilka godzin później rynek jest m.w. w tych samych miejscach, co tez zakładałem o ile nie dociągniemy do TP. Tu na Euro WFO teraz nie widać i sam tez je obserwowałem w innym momencie czasu. Teraz wykres wolumenu nieco się przeskalował. Ale pamiętam, że miałem problem i obserwowałem WFO też na M5 i M1. Zysk to 20% na depozyt. Rozmiar transakcji znacząco mniejszy niż zwykle, gdyż były one nie pilnowane i bez SL.

Ciekawostka

Ze zmienności implikowanej dla dolara wyszło mi 41 pipsów zasięgu i jak dotąd (godzina 20.00) rynek EUR/USD wykonał zasięg równo 41 pipsów. I w takich przykładach widać przewagę zmienności implikowanej nad ADR-em. Odwrócenie rynku nastąpiło na poziomie 28 pipsów i dokładnie taka mi wyszła zmienności implikowana dla EUR/USD na podstawie opcji na EUR/USD.

Zmienność implikowaną możecie wyczytać ze strony barchart np. kontrakt majowy na Euro: https://www.barchart.com/futures/quotes/E6K18/volatility-greeks

Strategia II zasięg dzienny

Tu skupimy się na DAX-ie. Generalnie idea ta sama ale odwrócenia oczekujemy na całym ADR o w miarę wczesnej godzinie (aby rynek miał kilka godzin na wykonanie jakiegoś znaczącego ruchu) najlepiej na otwarciu sesji amerykańskiej. Aby nie było nudno z ADR-em tym bardziej, że umiecie go odczytać ze stron investing i mataf wyżej wymienionych to skupimy sie na czymś ciekawszym niż ADR.

ADR jest przydatny tylko i wyłącznie dlatego, że jest to wielkość w miarę powtarzalna i przystająca do swojego pierwowzoru. Mowa o zmienności implikowanej. Jest to parametr z rynku opcyjnego. Dlaczego opcje? Bo traderzy opcyjni są lepsi w przewidywaniu “kiedy i o ile”. Oni lepiej przewidują aniżeli Analiza Techniczna oparta na tym co było i dlatego tak niewiele znacząca.

Zmienność implikowana na DAX

Jak zauważyliście na tych stronach, co Wam podałem nie było ADR dla DAX-a. Stąd tez można się było pokusić o wyliczenie zmienności implikowanej. Można tez było wziąć zasięg ze środy (co w praktyce wykonałem). Skupmy się na zmienności implikowanej bo warto znać ten parametr.

Wejdźmy sobie na stronkę barchart: https://www.barchart.com/futures/quotes/DYM18/volatility-greeks/apr-18?moneyness=allRows na kontrakt opcyjny najbliższy wygaśnięciu

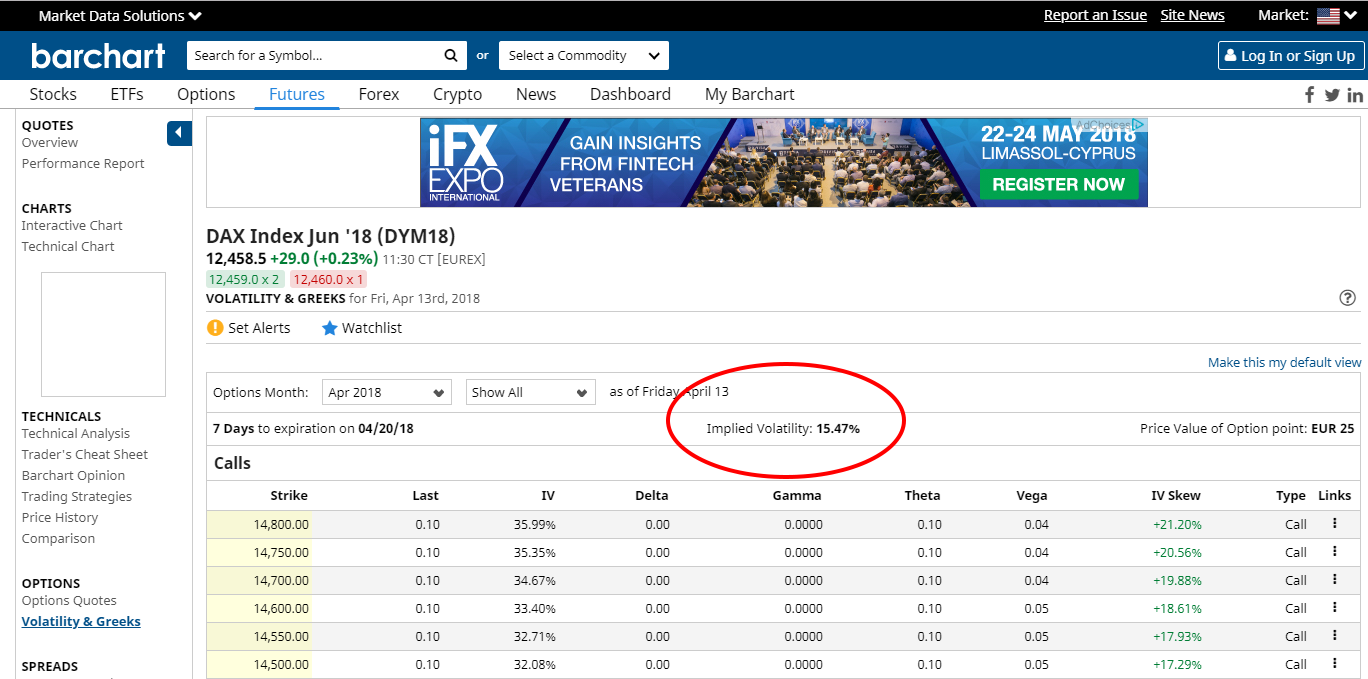

Wygląda to tak:

W czerwonym kółku zaznaczyłem interesującą nas wielkość. Z tego parametru będziemy się chcieli dowiedzieć jak wyliczyć zakres dzienny rynku. Ze względu na tzw. uroczniony charakter parametru zmienność implikowana będziemy tu używali pewnej stałej, której wielkość ma związek z ilością sesji w ciągu roku. I dlatego jest to stała.

Dzienna zmienność na podstawie zmienności implikowanej

Metodę obliczeniową zaczerpnąłem od Rafała Kosteckiego. W filmie na youtubie o tytule “Wpływ opcji walutowych na rynek spot – Daniel Kostecki na XTB Trading Club 22.06.2017” możecie to sobie obejrzeć, utrwalić.

Zatem przechodzimy do obliczeń. Dane wejściowe:

stała C = 15,87

Zmienność implikowana = 15,47%

kurs otwarcia DAX w dniu dzisiejszym = 12415

Obliczenia:

Zim/C/100 * kurs = zasięg

((15,47/15,87)/100) * 12415 = 121

Z obliczeń nam wyszło, że dzisiejszy zasięg DAX-a to 121 punktów. Zobaczmy czy rzeczywiście tak dziś było (wykres z godziny 19:00):

Licząc po zamknięciach świec w obu ekstremach zasięg dzienny dla DAX-a wyniósł równo 121 punktów. Trochę mnie zaskoczyła taka dokładność ale czasem bywa punkt w punkt. Licząc po knotach to zasięg wyniósł tyle co w środę. Czwartek też mieści się w przyjętej przeze mnie tolerancji (20%). Istotną kwestią tego zagrania była godzina. Osiągnęliśmy w sesji londyńskiej zasięg dzienny wynikający ze zmienności implikowanej akurat przed otwarciem sesji amerykańskiej.

Charakterystyka otwarć sesji [amerykańskiej]

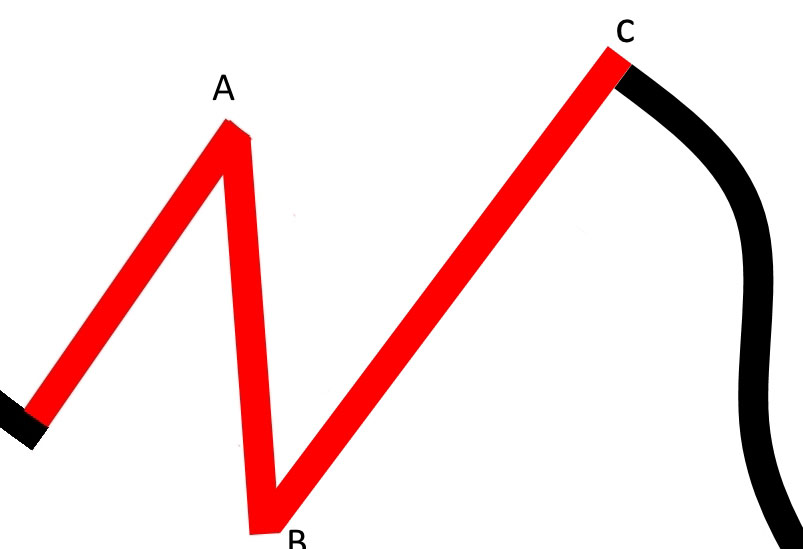

Gdy się otwiera dana sesja giełdowa ważne dla traderów instytucjonalnych oraz dealerów jest to by wyczesać zlecenia zabezpieczające innych uczestników rynku po obu stronach, czyli i kupujących i sprzedających. Dlatego należy zachwiać rynkiem tak jak na rysunku:

Punkt A: 14.30 – otwarcie sesji amerykańskiej.

Punkt B: Czesanie stop – lossów kupujących.

Punkt C: Czesanie stop – lossów sprzedających. Szczyt.

To prawda, że Amerykanie często odwracają rynek ale najpierw niemal zawsze zachwieją tym rynkiem. Własnie dlatego ta transakcja mi nie weszła. Ustawiłem zlecenie BEP przed otwarciem USA. Chyba zabrakło pewności siebie. Tej która w dwu poprzednich trejdach była znamienna. Tym nie mniej rozumowanie było właściwe.

Podsumowanie

W powyższym wpisie przedstawiono 2 strategie bliźniaczo do siebie podobne. Omówiono także parametry ADR oraz zmienność implikowaną i zasięg na niej oparty wraz z metodą obliczeniową. Pokazałem także swoje prywatne 3 transakcje. Można by je określić kontrowersyjnymi ale taki własnie jest trading. Pieniądze zarabiamy na rzeczach mniej oczywistych a czasem nieprzewidywalnych. Taki własnie charakter maja miejsca odwróceń rynku i w takich zawieramy transakcje. Strategie te oparte są o rozumowanie poprawne w ponad 95%, czyli że dealer trzyma się swoich limitów. Na pozostałe 5% przypadków ustawiajcie stop – lossy o wartościach nominalnych jak np. 25% ADR, 25% ATR dziennej lub innej.

P.S.: Pamiętajcie, że żadna treść na tej stronie nie stanowi rekomendacji inwestycyjnej. Przedstawione treści to prywatne opinie autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu ustawy tzn. treść nie zawiera konkretnej wyceny instrumentu finansowego, nie opiera się na żadnej metodzie wyceny, a także nie określa ryzyka inwestycyjnego. Opracowania pisemne sporządzane w ramach serwisu test4profit.pl zawierają wyraźne ostrzeżenie, ze nie są Rekomendacja ogólną (rekomendacją w rozumieniu przepisów Rozporządzenia Delegowanego).

Facebook Comments